招商宏观:全球产能周期或已进入“购设备”阶段

2024年11月28日报告《等待海外产能周期“购设备”阶段开启》中使用贸易数据刻画海外各国供应链重塑的进程,即厂房建设各环节有代表性的实物资产全球进口金额表征需求。一般来说,厂房建设会经历“打地基→建楼体→铺水电→购设备”四个阶段,最终进入“投产期”。从截至今年Q2最新数据看,目前绝大多数经济体已完成“打地基”和“建楼体”阶段,整体处于“铺水电”阶段尾声,从铣床、磨床、切割机和液压机等产品来看,部分经济体如美国、印度、马来西亚、罗马尼亚进入“购设备”阶段,2021-2023年发电机和变压器进口已明显放量,这与本轮各国资本开支发力方向一致。2024年进口出现放缓,2025年以来多数经济体进口又二次上升。后续可继续跟踪设备进口情况判断海外是否已普遍进入“购设备”乃至“投产”阶段。

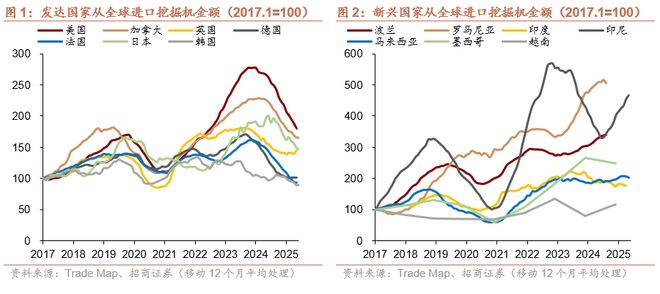

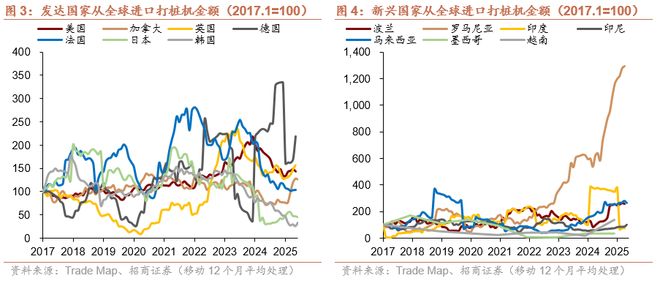

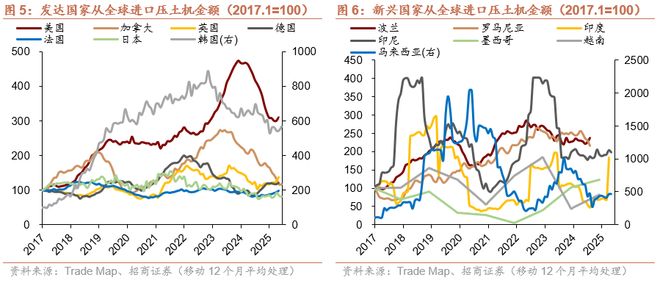

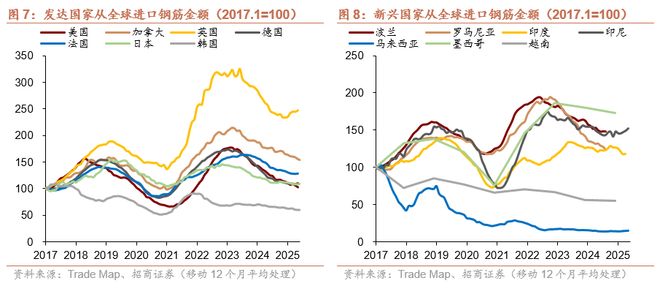

阶段一、打地基:所有经济体基本完成“打地基”阶段。5类产品进口金额均在2023年前后见顶回落但节奏有明显差异,挖掘机和水泥2023H2才开始回落,压土机、打桩机、钢筋在2023年H1前后见顶回落。

1)挖掘机:发达国家进口金额在2023年H2见顶回落,新兴国家多数仍在扩张、但斜率已明显放缓,印尼和罗马尼亚进口金额仍在上升。

2)打桩机:发达国家进口金额均见顶回落但时间有明显差异,多数新兴国家进口金额亦接近见顶,但2024年年中以来罗马尼亚进口金额明显上升。

3)压土机:发达国家进口金额均见顶回落但时间有明显差异,美国最晚,加英韩次之,多数新兴国家进口金额亦在2023年初见顶回落。

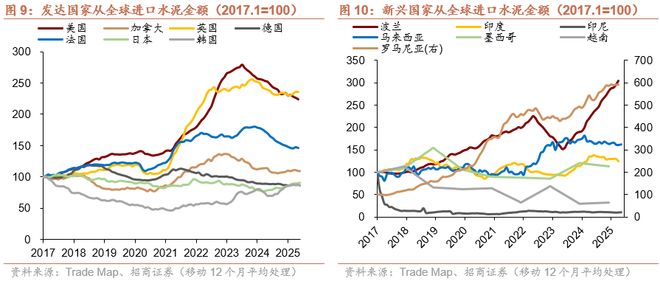

5)水泥:发达国家进口金额在2023年中均见顶回落、但下行幅度相对有限,或因后续环节水泥仍有需求,新兴国家多数进口同比不再增长,但波兰、罗马尼亚仍在扩张。

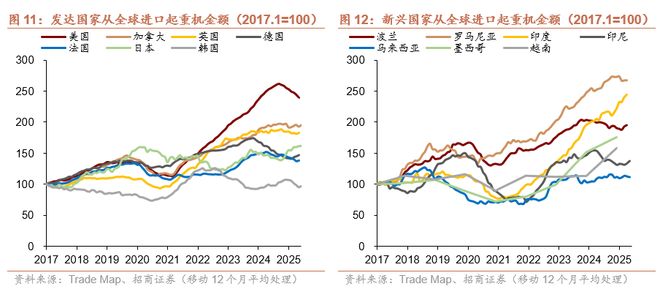

起重机:日本、罗马尼亚、印度、印尼进口金额仍在上升,推测这些经济体或仍有“建楼体”需求,而其余国家基本出现见顶回落迹象,对应“建楼体”环节暂停或结束。

阶段三、铺水电:多数经济体或接近尾声。目前大部分经济体水管和电线进口金额再度放量,推测目前各国厂房建设仍处于“铺水电”阶段。随着各国“建楼体”环节结束,“铺水电”阶段或接近尾声。

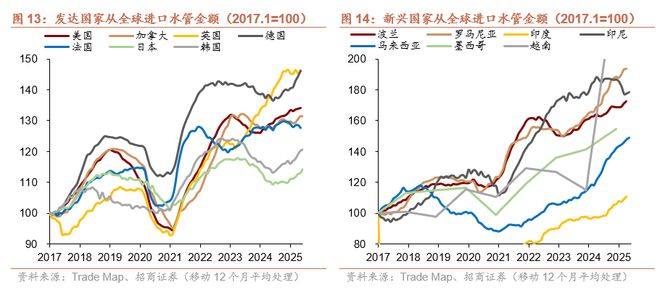

1)水管:多数发达国家进口金额在2024年年中触底后二次回升,而所有新兴国家进口金额仍在上升且增幅高于发达国家,推测新兴国家水管增量购置需求更高,而发达国家存量置换需求更高。

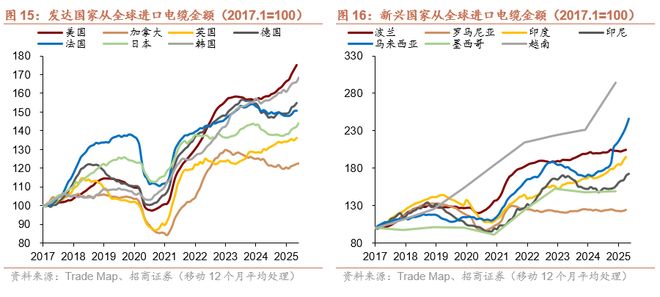

2)电缆:发达国家进口金额在2024年H2触底后二次回升,新兴国家表现分化,越南、印度、马来西亚、印尼进口金额仍在上升,罗马尼亚、波兰、墨西哥进口金额不再上升。

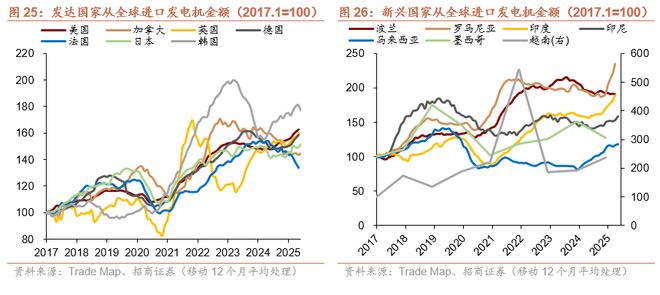

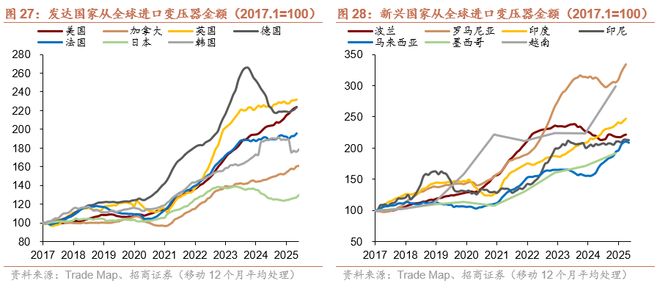

阶段四、购设备:部分经济体设备购置开始增加。从铣床、磨床、切割机和液压机等产品来看,部分经济体如美国、印度、马来西亚、罗马尼亚进入“购设备”阶段,2021-2023年发电机和变压器进口已明显放量,这与本轮各国资本开支发力方向一致。2024年进口出现放缓,2025年以来多数经济体进口又二次上升。后续可继续跟踪设备进口情况判断海外是否已普遍进入“购设备”乃至“投产”阶段。

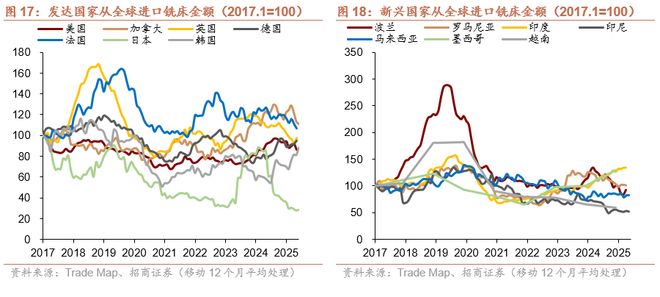

1)铣床:2021-2023年各国进口金额并无明显增长,但2024年下半年以来加拿大、美国、德国、印度、墨西哥进口金额有所上升。

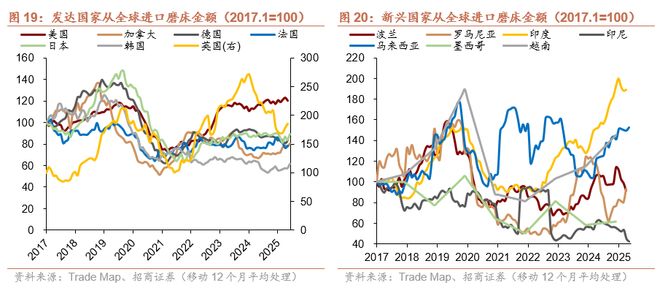

2)磨床:2021-2023年多数经济体进口平平,但2024年下半年以来美国、罗马尼亚、印度、马来西亚、越南进口金额出现快速增长。

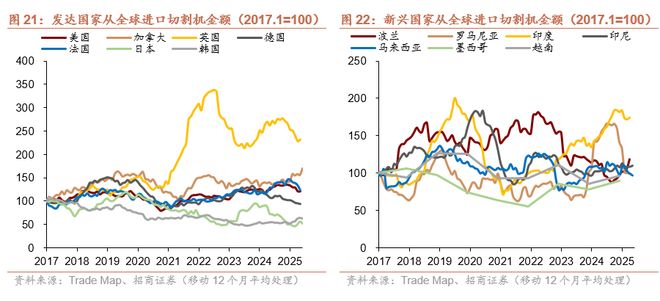

3)切割机:2021-2023年多数经济体进口平平,但2024年以来加拿大、英国、印度和罗马尼亚进口金额明显上升。

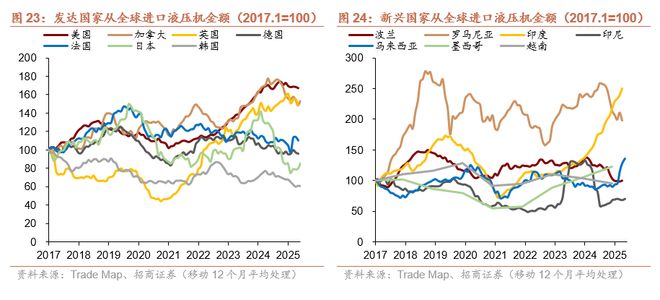

4)液压机:2024年下半年以来多数经济体如美墨加、英国、罗马尼亚、印度、马来西亚进口增速有所上升。

5)发电机:2021-2023年多数经济体进口增速上升,这与本轮各国资本开支发力方向一致,2024年进口出现放缓,2025年以来多数经济体进口又二次上升。

6)变压器:2021-2023年几乎所有经济体进口增速上升,这与本轮各国资本开支发力方向一致,2024年进口出现放缓,2025年以来多数经济体进口又二次上升。

我们在2024年11月28日报告《等待海外产能周期“购设备”阶段开启》中使用贸易数据刻画海外各国供应链重塑的进程,即厂房建设的各个环节有代表性的实物资产全球进口金额表征需求,本文选取截至2025Q2的数据更新最新变化。

一般来说,厂房建设会经历“打地基→建楼体→铺水电→购设备”四个阶段,最终进入“投产期”。对于各个环节,选择的进口产品及HS编码如下:

1) 打地基:挖掘机(8429)、打桩机(843010)、压土机(843061)、水泥(2523)、钢筋(7228);

4) 购设备:铣床(8459)、磨床(8460)、切割机(8461)、液压机(8462)、发电机(8501、8502、8503)、变压器(8504)。

国家方面,我们选取美国 、加拿大、 英国、 德国、 法国 、日本、 韩国7个发达国家和波兰 、罗马尼亚 、 印度、 印尼 、马来西亚、 墨西哥、 越南7个新兴国家,除墨西哥和越南进口数据为年频外,其余国家均为月频,墨西哥和越南数据截至2024年12月,其余国家数据截至2025年4-6月不等。

所有经济体基本完成“打地基”阶段。5类产品进口金额均在2023年前后见顶回落但节奏有明显差异,挖掘机和水泥直到2023H2才开始回落,压土机、打桩机、钢筋在2023年H1前后见顶回落,美国、罗马尼亚和波兰本轮需求弹性较高。

挖掘机:发达国家进口金额在2023年H2见顶回落,新兴国家多数仍在扩张、但斜率已明显放缓,印尼和罗马尼亚进口金额仍在上升。

打桩机:发达国家进口金额均见顶回落但时间有明显差异,多数新兴国家进口金额亦接近见顶,但2024年年中以来罗马尼亚进口金额明显上升。

压土机:发达国家进口金额均见顶回落但时间有明显差异,美国最晚,加英韩次之,多数新兴国家进口金额亦在2023年初见顶回落。

水泥:发达国家进口金额在2023年中均见顶回落、但下行幅度相对有限,或因后续环节水泥仍有需求,新兴国家多数进口同比不再增长,但波兰、罗马尼亚仍在扩张。

起重机:大部分经济体“建楼体”环节暂停或结束。日本、罗马尼亚、印度、印尼进口金额仍在上升,推测这些经济体或仍有“建楼体”需求,而其余国家基本出现见顶回落迹象,对应“建楼体”环节暂停或结束。

目前大部分经济体水管和电线进口金额再度放量,推测目前各国厂房建设仍处于“铺水电”阶段。随着各国“建楼体”环节结束,“铺水电”阶段或接近尾声。

水管:多数发达国家进口金额在2024年年中触底后二次回升,而所有新兴国家进口金额仍在上升且增幅高于发达国家,推测新兴国家水管增量购置需求更高,而发达国家存量置换需求更高。

电缆:发达国家进口金额在2024年H2触底后二次回升,新兴国家表现分化,越南、印度、马来西亚、印尼进口金额仍在上升,罗马尼亚、波兰、墨西哥进口金额不再上升。

部分经济体已开始加快设备购置。从铣床、磨床、切割机和液压机等产品来看,部分经济体如美国、印度、马来西亚、罗马尼亚进入“购设备”阶段,2021-2023年发电机和变压器进口已明显放量,这与本轮各国资本开支发力方向一致。2024年进口出现放缓,2025年以来多数经济体进口又二次上升。后续可继续跟踪设备进口情况判断海外是否已普遍进入“购设备”乃至“投产”阶段。

铣床:2021-2023年各国进口金额并无明显增长,但2024年下半年以来加拿大、美国、德国、印度、墨西哥进口金额有所上升。

磨床:2021-2023年多数经济体进口平平,但2024年下半年以来美国、罗马尼亚、印度、马来西亚、越南进口金额出现快速增长。

切割机:2021-2023年多数经济体进口平平,但2024年以来加拿大、英国、印度和罗马尼亚进口金额明显上升。

液压机:2024年下半年以来多数经济体如美墨加、英国、罗马尼亚、印度、马来西亚进口增速有所上升。

发电机:2021-2023年多数经济体进口增速上升,这与本轮各国资本开支发力方向一致,2024年进口出现放缓,2025年以来多数经济体进口又二次上升。

变压器:2021-2023年几乎所有经济体进口增速上升,这与本轮各国资本开支发力方向一致,2024年进口出现放缓,2025年以来多数经济体进口又二次上升。

以上内容来自于2025年8月18日的《全球产能周期或已进入“购设备”阶段》报告,报告作者张静静、王泺宾,执业证号S03、S07,详细内容请参考研究报告。

微信二维码

微信二维码